股票配资犯法吗 美联储:降息的“结”如何解?

专题:美联储连续第七次维持利率不变 点阵图显示今年只降息一次

请注意,在选择配资平台进行投资时,一定要注意平台的合法性、信誉度和风险控制能力,以确保自身的投资安全。同时,投资者也应该根据自身的需求和风险承受能力,选择适合自己的配资平台。

华尔街见闻

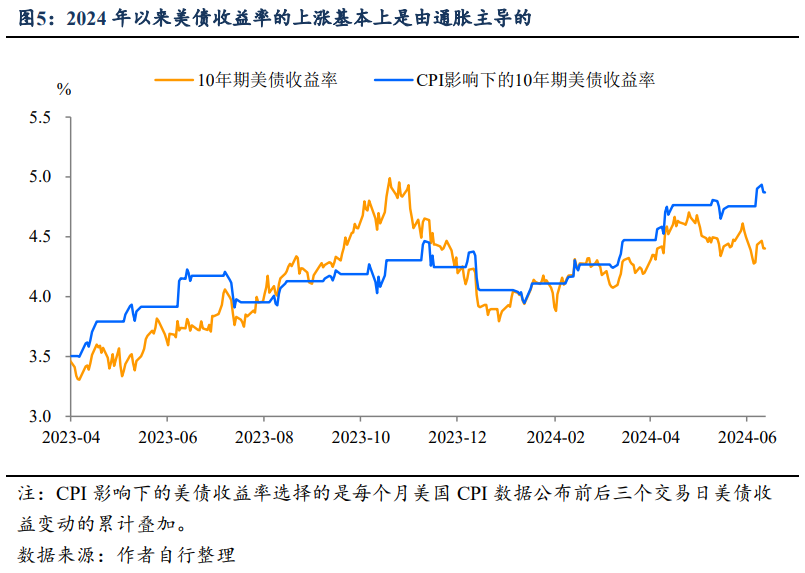

短期看,基于联储的定调,宏观数据对市场的影响会被放大,“好消息”即是“坏消息”的情况可能会更加普遍,正如今年美债收益率的核心上涨动力来自于通胀,后续就业、PMI等重要数据都会成为资产价格波动的重要来源。

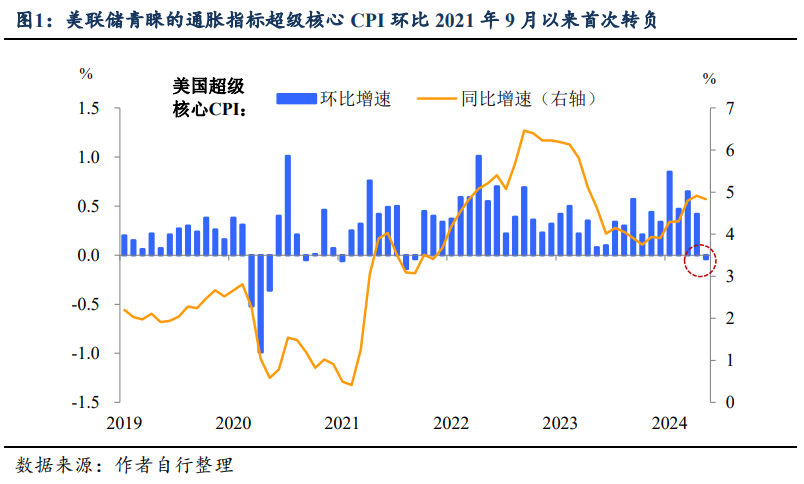

如果用一个词来形容6月美联储议息会议,我会选择“矛盾”。一方面,会议前公布的5月通胀数据全方位降温,尤其是备受美联储关注的超级核心通胀,自2021年9月以来首次出现环比转负,但是另一方面,通胀的好消息似乎并没有“打动”美联储,市场两次降息的愿望并未顺遂,至少点阵图依旧执着于一次降息。

然而这一保守的降息“解法”似乎并不具有说服力,市场似乎选择相信通胀数据的指引——美股继续创新高,美债收益率和美元明显下跌。我可能更倾向于从中期(一个季度及以上的时间维度)和短期两个角度来看待美联储和市场之间的互动:中期维度,6月美联储的表态并未盖棺论定,依然有可能发生变化;但是短期内市场的波动会加剧,宏观数据的“好消息”即市场的“坏消息”的模式会更加明显。

“打左灯,向右转”,矛盾的美联储。本次会议纪要的主要内容相较5月变化不大。整体而言我们认为有两个方面的内容值得关注:

首先,对于通胀的紧张情绪缓解了。尽管相较3月,美联储调高了对2024年PCE的预测值(提高0.2个百分点),但是对于通胀的评价从5月的“缺乏进一步进展”(a lack of further progress),变为“出现了温和改善”( modest further progress),4、5月通胀数据的表现有目共睹。

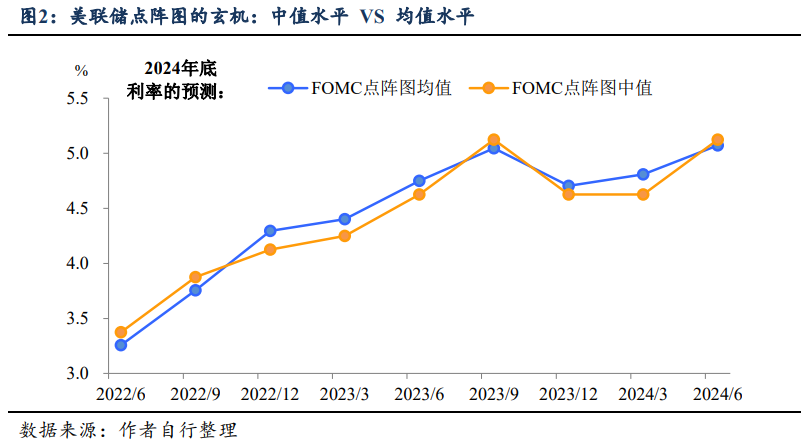

其次,降息仍是主流观点,但是对于降息幅度存在明显分歧。6月的点阵图发生明显变化,降息依旧是主流(19个官员中15人支持降息),但降息3次及以上的选项已经被排除;尽管中值显示降息1次,但是支持降息2次的人数最多(8人),支持降息1次和不降息的分别为7人和4人。

我倾向于认为6月议息会议透露出的信号可能是权宜之计,后续仍存在变动的空间。可以从基本面对比、政策意图和政策门槛三个角度来进行简单分析:

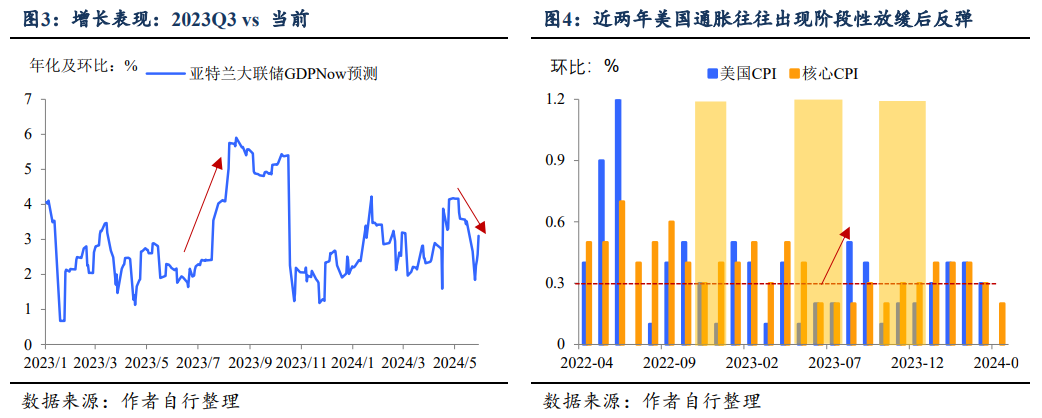

“梦回2023年9月”,但当前的基本面可能没法相提并论。对于2024年的利率,6月点阵图中值显示水平和2023年9月相当,如果从更能反映利率政策态度边际变化的均值来看,今年6月的水平甚至要更高。

但基本面上,无论是增长还是通胀,当前都明显不如去年9月。增长方面,去年第三季度美国经济出现加速反弹,根据亚特兰大的GDP高频预测,彼时季度年化环比增速由7月的2%左右大幅攀升至9月的5%以上,而当前的环比增速则由5月的4%以上下滑至3%左右;通胀方面,去年9月初公布的8月通胀数据超市场预期,CPI环比增速反弹至0.6%,同样不是昨晚的数据可以相比的。

“一朝被蛇咬,十年怕井绳”,美联储可能意在避免重蹈去年“提前开香槟”的覆辙。在之前的报告中我们提到过,当前美联储确认通胀变化的观察窗口,很可能会从之前的3个月延长至4至6个月——因为2023年以来已经不止一次出现过通胀在放缓2至3个月后再重新加速的情形。

而要看到7月的通胀数据(4至7月共4个月的数据),在时间上至少要等到8月及之后,因此9月会议上是否会重新调整点阵图甚至直接降息,值得重点关注。

降息的门槛可能没有市场想得那么高。与市场不同,美联储可能更加关注通胀的未来趋势,而非简单地对过去的通胀数据按部就班(这也是鲍威尔屡次在公开讲话中提及的);此外,就业市场也是当前美联储越来越关注的领域——根据美联储的判断,当前劳动力市场已经大幅降温、接近疫情开始前的水平,职位空缺大幅下降、就业人数增长不断放缓,就业市场的拐点可能并不远了(当然这里没有考虑人为制造衰退的非基准情形)。

当然短期看,基于联储的定调,宏观数据对市场的影响会被放大,“好消息”即是“坏消息”的情况可能会更加普遍,正如今年美债收益率的核心上涨动力来自于通胀,后续就业、PMI等重要数据都会成为资产价格波动的重要来源。

(个人观点,仅供参考,不作为任何投资建议)

本文作者:陶川 S0600520050002,来源:东吴证券陶川,原文标题:《美联储:降息的“结”如何解?》

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭建 股票配资犯法吗